巴菲特是如何逆市大赚127亿美元的

在美国总统特朗普挥舞关税重锤导致市场动荡,全球一众顶级富豪身价纷纷缩水之际,“奥马哈先知”、“股神”巴菲特却闷声大赚127亿美元,成为这段时期唯一一个财富增加的顶级富豪。他是如何做到的?

首先让我们回顾一下2024年:当市场飙升至历史新高时,巴菲特没跟随资本的狂欢,反而悄悄开始构建堡垒——出售了67%的苹果持股,并将所持的美国银行的股份减少了34%。如此这般操作之后,巴菲特名下伯克希尔哈撒韦公司的现金储备增加至前所未有的3340亿美元。

为什么?因为巴菲特看到了别人忽略的东西:

标普500指数的市盈率比历史平均水平高出67%,而美国国债收益率攀升至4%以上,这使得债券相对于股票更具有吸引力。巴菲特对此的回应是经典的:“当别人贪婪时,你要恐惧。”

后来的事情我们都知道了。

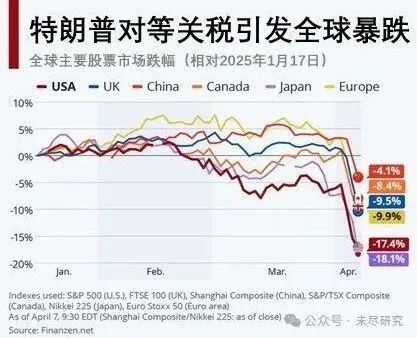

特朗普推出他的关税政策,混乱随之而来。道琼斯指数暴跌超过2200点,成为自2020年3月以来最糟糕的一天。随着供应链担忧加剧,科技股暴跌。由于特斯拉股价暴跌了25%,马斯克眼睁睁看着自己的净资产蒸发了1300亿美元。

笑到最后的还是巴菲特。

我们不禁好奇:他投资了什么?答案是:日本的综合商社。巴菲特将他在日本五大综合商社的持股比例提高到接近10%。这些多元化的企业在能源、金属、食品生产和物流等领域运营,基本上不会受到贸易紧张局势的影响。

让我们来看看股神的战绩:

标普500指数今年迄今已暴跌13%,但伯克希尔哈撒韦公司的B类股票却上涨了9.41%。巴菲特的净资产增加了127亿美元,他是这段时期唯一一个财富增加的顶级亿万富翁。他的现金堡垒不仅保护了他,还使他能够在资产被低估时抓住机会。这波操作也非常精准地体现了他的核心理念:“股市是一个把钱从不耐心的人转移到耐心的人的地方。”

不过,巴菲特的耐心不是被动的,而是战略性的。当别人追逐短期回报时,他却反其道而行之:在经济繁荣时期积累储备,在经济低迷时期进行投资。他的反向操作方法为所有投资者提供了三个关键教训:

1)不确定性中,流动性为王:拥有现金储备不仅是防御性的——当机会出现时,更是进攻性的。

2)真正的多元化意味着超越国界:正如他在日本的投资在美国市场暴跌时提供了稳定性。

3)坚持价值投资可以防止投机泡沫。

这并不是巴菲特第一次在混乱中获利。2008年金融危机期间,当别人恐慌出逃时,他却选择向高盛投资了50亿美元。这一决定后来为他带来了超过30亿美元的利润。伟大的投资者不会预测危机——他们会为危机做好准备。这才是真正的高招。

这位94岁高领的“奥马哈先知”向我们展示了为什么耐心、准备和视角总能胜过恐慌,一如他经常挂在嘴边的那句话:“部署资本的最佳时机是在下跌时。”

请记住巴菲特的方法:

在经济繁荣时期建立储备。

保持长期主义视角。

当其他人恐慌时果断行动。

在全球范围内寻找价值性标的。

最大的机会往往来自于最大的动荡。

--

作者保罗·哈蒙(Paul Harmon)系一名科技行业高管。本文编译自

https://x.com/TheHarmonX/status/1909643302376554945