门庭若市港交所

李楠|linan@pingwest.com

Yoky|yokyliu@pingwest.com

1月2日,壁仞科技在港交所上市。这是港交所跨入2026年的第一场IPO。

到场官员阵容豪华:香港特区政府财政司司长陈茂波、财库局局长许正宇、创新科技及工业局局长孙东。港交所主席唐家成也亲自站台。这架势更像是一场重大工程剪彩。

壁仞科技CEO张文致辞时说,感受到了香港对硬科技创业公司的重视和支持。

而港交所自己也感受到一切正在快速变化。因为就在不久前,港交所还门可罗雀。

2020–2022年,受互联网监管、中概股回流放缓、地产股走弱等影响,港股IPO市场持续降温:IPO募资额从2021年的约3100亿港元降至2022年的约1000亿港元出头(下降约65%)。2023年IPO数量约68家、募资约460亿港元,创下2013年以来最低纪录。中环的投行们开始怀疑人生。

然后AI来了。

从GPU芯片到基座大模型,从自动驾驶到AI制药,AI产业链上的公司以前所未有的密集度冲向香港中环这块金融宝地。

唐家成在现场透露,内部同事很努力地处理新股审批。

港交所门庭若市的感觉,回来了。

1.

2026年开年两周,港交所见证了史无前例的AI上市潮:

1月2日,壁仞科技2348倍超额认购,冻结资金1300亿港元;1月8日,智谱和天数智芯同日敲钟,前者成为“全球大模型第一股”,后者让GPU四小龙集体上岸;1月9日,MiniMax上市首日暴涨109%,市值破千亿港元……

这还只是开胃菜。百度已经官宣分拆昆仑芯赴港,强脑科技在排队,30多家机器人公司在排队,一堆AI医疗和AI营销企业也在排队。

一个数据更能说明问题:2025年港交所IPO募资额暴增200%,达到2858亿港元,超越纳斯达克重回全球第一。这个“全球第一”,AI公司贡献了绝对主力。

过去,港交所最耀眼的明星是泡泡玛特、蜜雪冰城、老铺黄金这样的消费公司。如今不再是地产商和消费品牌的秀场。

它正在变成AI公司的专属平台,而且是全球唯一的那一个。

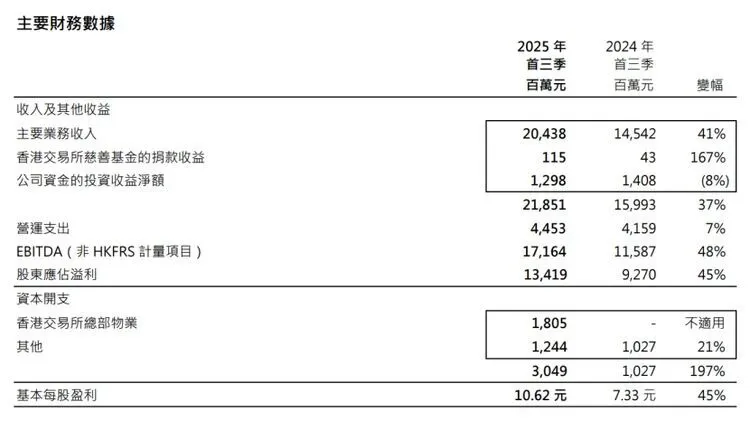

港交所2025年三季报,收入及盈利均创历史新高

港交所2025年三季报,收入及盈利均创历史新高

2.

AI公司需要港交所,是因为它们正处于一个微妙的时刻。

翻开任何一家AI公司的招股书,研发投入常常是营收的数倍。智谱2025上半年研发开支是同期收入的8倍以上,MiniMax前三季度研发开支是同期收入的3倍多。壁仞科技收入从2022年的不足50万暴增至2024年的3亿多,但研发开支达到8.3亿,明显入不敷出。小马智行和文远知行月均烧钱过亿。

这是AI产业的宿命。训练一个模型,动辄需要数万张GPU卡连续运转数月。迭代一次芯片,流片成本数亿元起步。积累自动驾驶数据,车队规模和测试里程都需要真金白银堆砌。

更残酷的是,所有人都在军备竞赛。不投入就会被超越,省钱就意味着被淘汰。看看这一年来左右市场情绪的节点:GPT-5什么时候发布、英伟达B200什么时候量产、字节或阿里什么时候推出竞品……每一个变量都可能改变游戏规则。

所以上市不是庆功,而是续命。一级市场的融资周期太长、额度有限,AI公司需要的不是一次性输血,而是一个能持续开闸的资金池。港交所恰好提供了这个池子:国际化的投资者结构意味着更深的流动性,主权基金、对冲基金、科技巨头战略投资部门都会参与定价。智谱上市时,高瓴、红杉、阿布扎比主权基金都是基石投资者。

好在曙光已经显现。过去几年,AI经历了从技术验证到商业化落地的关键转折。人们已经习惯向大模型询问各种问题,自动驾驶从封闭测试走向城市开放道路,AI芯片从PPT走向流片量产。产品打磨逐渐有了成效,正需要资本再推上一把。

而从政治风险、估值空间、流动性、审批效率等多个维度来看,港交所是最适合中国AI公司融资的地方:也是唯一的地方。

留在牌桌上,才有机会夺取最后的胜利。

3.

港交所的优势,本质上是一种“夹缝中的优势”。

中国AI公司几乎不可能在美股上市,相比于科创板,港交所估值给的大方、能够持续给资本输入、审批流程短,既没有美股的政治风险,也没有科创板的估值天花板和流动性瓶颈。

但更关键的是,它主动改造了自己。

比如2023年3月实施的《上市规则》第18C章。传统上,香港市场只欢迎稳健盈利的成熟企业。但18C章第一次系统性地把“前沿科技公司”作为长期客群:未盈利可以上,未商业化也可以上,只要你有技术壁垒和顶级资本背书。从AI、半导体到机器人,只要是“新一代信息技术”和“先进硬件及软件”,都能享受绿色通道。

有意思的是,它与OpenAI发布GPT-4在同一个月。

更激进的是,港交所还在不断降低门槛。最初对已商业化公司设置最低60亿港元市值门槛,对未商业化公司设置100亿港元门槛。2024年8月,两个门槛分别降到40亿和80亿港元。壁仞、智谱、MiniMax等大批AI公司,都因这些政策受益。

配套措施也在提高效率:本就是一大制度吸引点的同股不同权的WVR架构让创始人保持控制权,“科企专线”把审批从8-12个月压缩到4-6个月,基石投资者灵活安排稳定定价。壁仞从递交招股书到正式上市,只用了5个月。

说的夸张点,港交所在为AI公司重构整个交易所。

4.

这些最亮眼的AI和芯片公司的上市是个开始,接下来港交所会迎来更多强调科技属性的公司。

1月12日,豪威集团在港股上市。作为全球第三大数字图像传感器供应商,豪威通过图像传感器、集成NPU的AI视频处理器及LCOS显示技术,为各类AI应用提供视觉输入与计算能力。

1月13日,兆易创新在港股上市。通过构建“存储+MCU+模拟芯片”的产品矩阵,兆易创新为端侧AI和具身AI提供核心基础设施。

而在之前,2025年9月,激光雷达龙头禾赛科技以双重上市身份回港,募资41.6亿港元。10月,企业级大模型AI应用公司滴普科技上市,创下7590倍的超额认购纪录。

11月,明略科技顶着“AgenticAI第一股”的光环登场,首日翻倍。自动驾驶公司小马智行和文远知行同日敲钟,合计募资超百亿港元。

12月30日,港交所上演了罕见的六锣齐鸣,其中四家与AI关系密切。

英矽智能成了“AI制药第一股”,卧安机器人成了“AI具身家庭机器人第一股”。五一视界主攻数字孪生,迅策科技用DataAgent模式打通大模型与企业数据的链接。

除了模型和芯片这样的大鱼,港交所的热闹接下来也会更多来自AI产业链上下游的硬件,基础设施,以及各类应用。

图片来源:IT桔子

图片来源:IT桔子

这是一场充满“赌注感”的盛宴。

AI公司有一个“成功悖论”:越成功,越需要更多资本。因为成功意味着更大规模的模型训练、更快的产品迭代、更激烈的人才争夺。

这导致一个后果:它们可能永远无法盈利,或者盈利的时间点会远远晚于投资者预期。

智谱上市首日仅涨13.17%,远低于市场预期。这说明资本在兴奋之余,也在冷静计算:这些公司什么时候能盈利?它们的技术壁垒能维持多久?下一轮AI浪潮会不会让它们被淘汰?

不是所有戴上AI帽子的公司都能顺利上市。港交所18C章开了绿灯,但筛选的是兼具硬核技术、清晰商业化路径和顶级资本背书的头部企业。

在面对这波因为AI而门庭若市的浪潮时,其实二级市场的投资者正在为一个高度不确定的未来买单。

MiniMax创始人闫俊杰在上市仪式上说:“一家人工智能公司的真正价值是提供源源不断的先进智能,并为人所用。”

台下的投资者或许不全信,但他们愿意赌:因为如果这个目标哪怕实现一半,回报都将是天文数字。而这就是港交所的机会,它必须抓住。